کریپتو

شمارش معکوس برای رونمایی از رمزریال بانک مرکزی

ترقی آنلاین:ورود بانک مرکزی به موضوع رمز ریال ملی با هدف نظارت و شفافیت بیشتر در مبادلات و تراکنشهای افراد و ممانعت از خلق پول است و قرار نیست فعالیت بانکها را تحتالشعاع قرار دهد.

به گزارش پایگاه خبری ترقی آنلاین،ارز دیجیتال در دهه اخیر توانست به سرعت جای خود را بین بازارهای سرمایهگذاری باز کند، به طوری که ارزش این بازار در فاصله سالهای ۲۰۱۳ تا ۲۰۲۱ از ۱.۶ میلیارد دلار به بیش از ۱.۴ تریلیون دلار رسید و این در حالی است که معمولا برای رسیدن بازارهای دیگر به چنین رشدی نیاز به سالهای بسیاری داریم.

هرچند بازار رمزارزها خالی از ریسک نیست، اما مانند بیشتر بازارها اگر سرمایهگذاران از تخصص، آگاهی و دانش لازم برخوردار باشند میتوانند علاوه بر کسب سودهای رضایتبخش در این بازار، از ارز دیجیتال به عنوان ابزاری شناخته شده بین المللی برای تجارت نیز استفاده کنند. به نحوی که در حال حاضر بیشتر کشورها زمینه ورود قانونی سرمایهگذاران را به بازار رمز ارزها تسهیل کرده اند.

این فرآیند به تازگی در ایران هم کلید خورده و اولین ثبت سفارش با استفاده از رمز ارز به ارزش ۱۰ میلیون دلار انجام شد. در واقع تسهیل معاملات تجاری را نیز میتوان از کاربردهای مهم و اثرگذار ارز دیجیتال نام برد که در حال حاضر بسیاری از کشورها از این روش بهره گرفتهاند و سالهاست در این زمینه کار میکنند.

استفاده از رمز ارز در تجارت خارجی در حالی رسمی شده است که سال ۹۹ چنین مصوبهای از سوی معاون اول وقت رئیس جمهور با همراهی بانک مرکزی ابلاغ شد، اما هیچگاه شکل عملیاتی به خود نگرفت تا اینکه بانک مرکزی دولت سیزدهم با اولویت قرار دادن این فرآیند نسبت به تکمیل فرآینده و به رسمیت شناختن این فعالیتها به سرعت پیش رفت تا جایی که قرار است به زودی از «رمز ریال» رونمایی کند. طبق گفته رئیس بانک مرکزی این ارزها صرفاً برای «جایگزینی اسکناسهایی که مردم در حال حاضر دارند» طراحی شده است و به زودی عملیاتی خواهد شد.

«ارز دیجیتال بانک مرکزی» یا Central Bank Digital Currency که به اختصار CBDC خوانده میشود، دارایی دیجیتالی است که توسط بانک مرکزی بعضی کشورها صادر و دولتها آن را به عنوان پول رسمی دیجیتالی به رسمیت میشناسند. برخلاف بیت کوین که از سوی دولتها صادر نشده و مرزهای جغرافیایی برای معامله آن محدودیتی ایجاد نمیکند، پول دیجیتال بانک مرکزی توسط نهادی دولتی صادر و تحت نظارتهای قانونی است. آنچه CBDC را از ارزهای رایج متمایز میکند این است که به افزایش بالقوه کارایی پرداخت و کاهش هزینهها منجر خواهد شد.

ورود بانک مرکزی به موضوع رمز ریال ملی با هدف نظارت و شفافیت بیشتر در مبادلات و تراکنشهای افراد و ممانعت از خلق پول است و قرار نیست فعالیت بانکها را تحتالشعاع قرار دهد.

در همین رابطه، علی صالح آبادی رئیس کل بانک مرکزی با این توضیح که رمزریال با رمزارزهای جهان روا به کلی متفاوت است تاکید میکند که رمز ارزی که ما تعریف کردهایم به این شکل است که افراد به جای اینکه اسکناس ریال را جابجا کنند میتوانند از رمزریال یا ریال دیجیتال استفاده کنند، یعنی ریال دیجیتال جایگزین اسکناس ریال میشود. کارهای آن هم انجام شده و طبق وعدهای که داده ایم این کار انشاالله به زودی به طور آزمایشی عملیاتی میشود. در واقع ریال دیجیتال ریالی است که ناشر آن بانک مرکزی است، همانند اسکناس ریال که از سوی بانک مرکزی منتشر میشود. البته در این زمینه نیاز به آموزش است که انشاالله کارهای آن انجام خواهد شد.

تجربه دنیا در استفاده از رمزارز ملی

روسیه اخیراً اعلام کرد که برنامههای راهاندازی آزمایشی CBDC خود را برای آوریل ۲۰۲۳ تسریع میکند. امارات متحده عربی نیز تنها در سال ۲۰۲۱ حدود ۲۵ میلیارد دلار سرمایه ارز رمز را بر عهده داشته و سومین کشور بعد از لبنان و ترکیه بوده است. این کشور به دنبال رگولاتوری توسط نهادهای ناظر و با استفاده از تجربه فعالان در حوزه بلاکچین است که در آن میتوان ضمن رعایت قوانین بین المللی از مواهب ارز رمزها از جمله جابجایی سریع و ارزانتر پول استفاده کرد.

هرچند تعدادی کشور پیشرو ازجمله چین هم با یوان دیجیتال خود و همچنین کره جنوبی، قبلاً یک نسخه آزمایشی راهاندازی کردهاند؛ اما یک CBDC در مقیاس بزرگ هنوز مستقر نشده است.

ونزوئلا نیز در این زمینه پیشگام بود و در سال ۲۰۱۸ از ارز دیجیتال خود به نام پترو رونمایی کرد. بااینحال، پترو مشکلاتی دارد و توسط تعداد بسیار کمی از ونزوئلاییها مورد استفاده قرار میگیرد. رمز ریال ایران نیز یک CBDC محسوب میشود که بر روی فناوری بلاکچین عرضه خواهد شد. فناوری بلاکچین به افراد اجازه میدهد که یک کپی از تاریخچه تراکنشها در یک دفتر کل توزیع شده نگه دارند تا توسط یک نهاد واحد کنترل نشوند.

مزیتهای استفاده از رمزریال

به گفته معاون فناوریهای نوین بانک مرکزی هدف «رمزریال» بانک مرکزی ایران بر مبنای حذف بانکها در مسیر تعاملات مالی و تراکنشی نبوده است، چرا که بانکها جزء جداییناپذیر تراکنشها هستند. هدف از طراحی رمزریال در بانک مرکزی تبدیل اسکناس به یک موجودیت قابل برنامهریزی و برنامهنویسی (open money) است که با این فرآیند، پول دارای موجودیت هوشمند خواهد شد.

وی ادامه داد: به عنوان نمونه زمانی که فرد تسهیلاتی را به صورت رمزریال دریافت کند، این امکان برای بانک و تسهیلاتدهنده فراهم میکند که مبلغ موردنظر دقیقاً در جایی سرمایهگذاری شود که هدف گذاری شده است. این در حالی است که در مورد اسکناس و سایر روشهای انتقال وجوه امکان این ردیابی هوشمند برای تسهیلاتدهنده و سیاستگذار وجود ندارد. به بیان بهتر رمز پولها فضای نوآورانهای در عرصه پولی ایجاد خواهد کرد و بانکهای مرکزی دنیا به سمت استفاده از ظرفیتهای آن در حال حرکت هستند.

از سوی دیگر عباس آشتیانی، رئیس انجمن بلاکچین ایران به رسمیت شناخته شدن رمز ارزها در مبادلات تجاری کشور را اقدام بزرگی دانست و گفت: استفاده از ارزدیجیتال راهی برای دور زدن تحریم هاست و این موضوع کمک میکند تا تنوع بخشی سرمایه گذاری با چنین داراییهایی در دنیا ایجاد شود.

به گفته او بهره گیری از رمز ارزها برای انجام مبادلات تجارت خارجی روشی مناسب برای تسویه مبادلات تجاری است و به نوعی تنوع خاصی را در فعالیتهای اقتصادی و تجاری ایجاد میکند. همچنین رویکرد استفاده از رمز ارزها در پی توسعه فن آوریهای نوین در عصرارتباطات تجاری، معاملات بین المللی و … اقدامی درست است، زیرا هم اکنون برخی کشورها به دنبال ایجاد پیمانهای دوجانبه و چند جانبه پولی برای تسهیل تجارت کار میکنند بنابراین بهره گیری از این ابزار ارتباطی میتواند کمک شایانی به فعالان اقتصادی کند چرا که توسعه این کار بی تردید میتوان استفاده از سوئیفت بانکی که شرایط خاص خود را دارد دور زده شود.

ساختار فنی رمزارز ملی

عرضه رمز ریال را میتوان تغییر بزرگی در سیاستهای پولی کشور بهحساب آورد. در واقع ارزهای دیجیتال بانک مرکزی نیز رمز ارز هستند، اما ساختار فنی متفاوتی دارند و بهطورکلی برای مهندسی مجدد پایه پولی عرضه میشوند. آنها برای این کار از فناوری اساسی بیت کوین یعنی فناوری دفتر کل توزیع شده (DLT) اقتباس میکنند.

وزارت صمت ایران نیز در بهروزرسانی جداگانهای اعلام کرد که رمز ارز بانک مرکزی در یک شبکه مجاز و فناوری دفتر کل توزیع شده (DLT) عرضه میشود.

بانکهای سنتی معمولاً سوابق مالی، مقدار پول یک فرد و معاملات وی را در دفتر کل واحد خود ذخیره میکنند. اما دفتر کل توزیع شده (DLT) به جای یک پایگاه داده مرکزی از چندین نسخه تشکیل میشود که هرکدام توسط یک نهاد مالی جداگانه ذخیره و مدیریت میشوند. سپس این دفاتر توسط بانک مرکزی کشور و از بالا مدیریت خواهند شد.

این نهادهای مالی، دفتر کل توزیع شده را با هم به اشتراک میگذارند و این همان چیزی است که به عنوان بلاکچین مجاز (permissioned blockchain) شناخته میشود؛ چرا که تنها تعداد معدودی از نهادها میتوانند به بلاکچین دسترسی داشته باشند یا آن را تغییر دهند؛ بنابراین بانک مرکزی اعلام میکند که چه کسی میتواند به بلاکچین رمز ریال دسترسی پیدا کند و چه کاری میتواند با آن انجام دهد. این امر در تضاد با بلاکچینهای بدون مجوز مانند بیت کوین است که به هرکسی اجازه مشارکت در تایید تراکنشهای شبکه را میدهند.

مطالب مرتبط:

ادامه مطلب

تبلیغات

شاید دوست داشته باشید

برای افزودن دیدگاه کلیک کنید

کریپتو

۴ روش استفاده از هوش مصنوعی برای افزایش سود

بازار ارزهای دیجیتال دائماً در حال نوسان است و پیگیری دادههای متغیر آن میتواند برای تریدرها و سرمایهگذارها دشوار و زمانبر باشد.

به گزارش ترقی آنلاین ،همچنین، تریدرها ممکن است هنگام ارزیابی داراییها یا تدوین استراتژی سرمایهگذاری، دچار اشتباههای محاسباتی یا خطاهای شناختی شوند.

بیشک همه معاملهگرها و سرمایهگذارها مایلاند دستیاری تماموقت داشته باشند که خسته نمیشود و نمیخوابد و بهدلیل بیدقتی اشتباه نمیکند. خبر خوش برای فعالان بازارهای مالی این است که فناوری هوش مصنوعی میتواند بهعنوان دستیاری دقیق و ۲۴ساعته در ارزیابی و تحلیل بازار بهکمک آنها بشتابد.

هوش مصنوعی میتواند منبع مطمئنی برای جمعآوری و پیگیری عینی و دقیق دادههای بازار باشد. همچنین، این فناوری میتواند براساس الگوریتمهای ازپیشتعیینشده بسیاری از وظایف تریدرها و سرمایهگذارها ازجمله تحلیل حجم عظیمی از دادههای بازار را سبکتر کند.

در این مطلب، تلاش میکنیم نگاه دقیقتری به قابلیتهای هوش مصنوعی در مراحل مختلف ترید و سرمایهگذاری بیندازیم. با ما همراه باشید تا با روشهایی آشنا شوید که با بهکارگیری هوش مصنوعی میتوانید سود حاصل از معاملهگری یا سرمایهگذاری خود را افزایش دهید.

هوش مصنوعی چیست و چگونه به تریدرها و سرمایهگذارها کمک میکند؟

فناوری هوش مصنوعی (Artificial Intelligence) به طیف وسیعی از نوآوریهایی گفته میشود که برای شبیهسازی هوش انسانی در قالب سیستمهای کامپیوتری طراحی شدهاند. این فناوری میتواند حجم زیادی از دادهها را در کمترین زمان ممکن دریافت و پردازش و تحلیل کند و درصورت نیاز، خروجی صحیح و دقیقی ارائه دهد.

علم هوش مصنوعی دربرگیرنده چندین زیرشاخه مختلف است که هریک نقش مؤثری در استخراج و پردازش و نتیجهگیری از دادهها ایفا میکنند. سه زیرشاخه مهم این حوزه عبارتاند از:

یادگیری ماشینی (Machine Learning): الگوریتمهای یادگیری ماشینی یا بهاختصار ML میتوانند الگوهای مشخصی را در حجم عظیمی از دادهها شناسایی و از آنها برای تصمیمگیری یا پیشبینی استفاده کنند. درواقع، هوش مصنوعی با یادگیری ماشینی میتواند با درک و استدلال بهتر، خروجی منظمتر و دقیقتری ارائه دهد.

پردازش زبان طبیعی (Natural Language Processing): این زیرشاخه که با عنوان NLP هم شناخته میشود، شامل تحلیل دادههای زبان انسانی برای استخراج معنا و هدف جملات و عبارات است. از NLP برای توانمندسازی کامپیوترها بهمنظور درک و تفسیر و تولید زبان انسانی استفاده میشود.

شبکههای عصبی مصنوعی (Artificial Neural Networks): این شبکهها نوعی از الگوریتمهای یادگیری ماشینی هستند که براساس ساختار و عملکرد مغز انسان مدلسازی و شبیهسازی میشوند. شبکههای عصبی مصنوعی از گرهها یا نورونهای بههمپیوسته تشکیل شدهاند. این گرهها میتوانند حجم وسیعی از اطلاعات را پردازش کنند و براساس آنها تصمیم بگیرند.

یادگیری ماشینی میتواند الگوهای مشخصی را در حجم عظیمی از داده تشخیص دهد.

کاربرد هوش مصنوعی در ترید و سرمایهگذاری

هر صنعتی که نیازمند استخراج و پردازش دادههای بسیار زیاد باشد، میتواند از قابلیتهای هوش مصنوعی بهره ببرد. استخراج و تحلیل دادهها در بازار مالی پرنوسان و پیچیدهای همچون اکوسیستم ارزهای دیجیتال به صرف زمان، تلاش، مهارت و تمرکز بسیار زیادی احتیاج دارد. بنابراین، بازار داراییهای دیجیتال میتواند یکی از حوزههایی باشد که استفاده مؤثری از فناوری هوش مصنوعی میکنند.

هوش مصنوعی ابزارهای متنوعی دراختیار تریدرها و سرمایهگذارها قرار میدهد تا فرایند معاملهگری را سادهتر و سودآورتر کنند. فناوریهای مبتنیبر AI با پردازش دادهها، آمار، اطلاعات پروژهها، دیدگاههای کاربران و سایر عوامل تأثیرگذار بر بازار، به تحلیل و پیشبینی دادههای قیمت کمک میکنند. همچنین، یکی از مزایای اصلی بهرهمندی از هوش مصنوعی کاهش خطاهای شناختی و اشتباههای محاسباتی در تحلیل دادهها و تدوین استراتژیهای ترید و سرمایهگذاری است.

علاوهبراین، هوش مصنوعی میتواند با خواندن اخبار و دیدگاههای مختلف در شبکههای اجتماعی، احساسات تریدرهای دیگر را تحلیل کند. دراینمیان، نکته مهم این است که هوش مصنوعی خود درگیر تصمیمگیری هیجانی و احساسی نمیشود. همچنین، این فناوری ۲۴ساعته دراختیار افراد است و برای تحلیل و بررسی و انجام معاملات خودکار در بازار ۲۴ساعته ارزهای دیجیتال ایدئال بهنظر میرسد.

درادامه، به چهار روش اصلیای اشاره میکنیم که فناوری هوش مصنوعی ازطریق آنها میتواند فرایند ترید و سرمایهگذاری را آسانتر و پربازدهتر کند.

۱. کسب سود بیشتر با استفاده بهینه از دادههای بازار

تریدرها و سرمایهگذارها پیوسته بهدنبال دریافت صحیحترین دادهها و سیگنالها از بازار هستند تا تصمیمهای بهتری برای ورود به معاملات و خروج از آنها بگیرند. بااینحال، در بازارهای پرنوسان و پرهیاهویی همچون بازار ارزهای دیجیتال، دادهها بسیار زیاد و بدون ساختار هستند؛ تا حدی که گاهی تحلیل آنها برای دریافت سیگنال درست تقریباً غیرممکن بهنظر میرسد.

دانشمندان داده و توسعهدهندگان اپلیکیشنهای ویژه ترید با تکیه بر فناوریهایی همچون NLP، میتوانند مدلهایی طراحی کنند که به تریدرها در جمعآوری و طبقهبندی و بررسی حجم زیادی از دادههای بازار کمک میکند. بهکمک داشبوردهای کاربرپسند و رابطهای کاربری ساده، تریدرها و سرمایهگذارهای ناآشنا با مباحث فنی هم میتوانند در کمترین زمان ممکن به دادهها دسترسی پیدا کنند و احتمال سودآوری خود را افزایش دهند.

تدوین استراتژی معاملاتی و سرمایهگذاری

یکی از کاربردهای رایج استفاده بهینه از دادهها، تدوین بهترین راهکار و استراتژی برای ورود بهموقع به بازار و خروج از آن است. هرچه تریدر یا سرمایهگذار اطلاعات دستهبندیشده و منظمتری از بازار داشته باشد، روند آتی قیمت را میتواند بهتر پیشبینی کند و تصمیمهای آگاهانهتری بگیرد.

مدلهای مبتنیبر فناوری هوش مصنوعی میتواند به کاربران کمک کند تا دادههای باکیفیتتر و صحیحتر را دریافت کنند. بدینترتیب، افراد میتوانند الگوها و روندهای بازار را سریعتر شناسایی کنند و تصمیمهای سودآورتر بگیرند. درواقع، تریدرها بهکمک پردازش دادههای بیشتر بهواسطه فناوریهای AI میتوانند استراتژی معاملاتیشان را بهگونهای بچینند که در اکوسیستم پرهیاهوی ارزهای دیجیتال، مزیتی رقابتی بهدست آورند.

کسب درآمد ازطریق تعامل دادههای ارزشمند

ارائه و دریافت دادههای سرمایهگذاری برای شکلگیری استراتژیهای معاملاتی و اتخاذ تصمیمهای آگاهانه در بازارهای مالی ضروری بهنظر میرسند. همچنین، کسب درآمد با کمک ارائه یا دریافت داده یکی از روشهای مؤثر برای ایجاد جریانهای درآمدزا در شرکتها و کسبوکارهای کوچک و بزرگ بهشمار میرود. بااینحال، درحالحاضر سرویسهای استخراج و طبقهبندی داده برای استارتاپهای کوچکتر اغلب گرانقیمت و تقریباً دسترسناپذیرند.

هوش مصنوعی یکی از فناوریهای کارآمد و نوآورانهای است که میتواند در این زمینه عصای دست سازمانها و کسبوکارهای کوچکتر باشد. پلتفرمهای غیرمتمرکزی همچون اوشن پروتکل (Ocean Protocol) و سینگولاریتینت (SingularityNET) بستر مناسبی برای تعامل مؤثر توسعهدهندگان هوش مصنوعی و ارائهدهندگان خدمات سرمایهگذاری ایجاد کردهاند. هدف از این تعامل دسترسی کمهزینه افراد و سازمانها به دادهها و راهکارهای سرمایهگذاری یا کسب درآمد ازطریق ارائه اطلاعات است.

بدینترتیب، کسبوکارهای کوچکتر هم میتوانند بدون اینکه نگران هزینه گزاف توسعه و نگهداری سیستمهای پیچیده دریافت و طبقهبندی و تحلیل داده خود باشند، در زمینی برابر به رقبای شرکتها و سازمانهای بزرگتر تبدیل شوند. کسب درآمد ازطریق ارائه مبتنیبر اشتراک اطلاعات و فروش گزارشهای سفارشی یا تدوین مدلهای تجاری میتواند بهراحتی جایگاه خود را در فهرست دستاوردها و قابلیتهای هوش مصنوعی پیدا کند.

۲. تحلیل احساسات تریدرها و سرمایهگذارها

احساسات تریدرها و سرمایهگذارها و فعالهای بازارهای مالی میتواند تأثیر بسزایی بر رفتار بازار و حرکات قیمت بگذارد. آگاهی از احساسات کلی بازار به افراد کمک میکند تا بینش عمیقتری از حالوهوای بازار بهدست آورند و تصمیمهای منطقیتری بگیرند. بااینحال، برای این کار افراد باید به حجم زیادی از دادههای خبری، مقالههای روز، پستهای وبلاگها، تالارهای گفتوگو و دیدگاههای کاربران در شبکههای اجتماعی دسترسی داشته باشند.

علاوهبر دشواری جمعآوری تمام دادهها، کار طبقهبندی و تحلیل و نتیجهگیری از این حجم عظیم داده هم دشوار و زمانبر است. فناوری هوش مصنوعی و پردازش زبان طبیعی در این حوزه نیز بهکمک فعالان بازار شتافته است تا بتوانند در کمترین زمان ممکن، جهتگیری احساسی بازار را درک کنند.

الگوریتمهای ازپیشطراحیشده پردازش زبان طبیعی و شبکههای عصبی شبیهسازیشده میتوانند احساسات منعکسشده در متون نوشتاری و حتی تصویرها و ویدئوها را تحلیل و درک کنند. فناوری پردازش زبان طبیعی با استفاده از دادههای پیشین خود میتواند کلمات و عبارات مهمتر و مناسبتر را طبقهبندی و پردازش و درصورت نیاز آنها را ترجمه کند.

قابلیتهای فناوری NLP همچون شناسایی اجزای دستوری مهم و برچسبگذاری عبارات و جملات اصلی و مدلسازی از موضوعات مطرحشده در مباحث بهکار برده میشوند تا لحن متون نوشتاری مشخص شود. قابلیتهای شبکههای عصبی مصنوعی نیز میتوانند در تشخیص حالوهوای تصاویر کامپیوتری و لحن گفتار و ویدئوهای مختلف کارساز باشند.

سه کاربرد اساسی تحلیل احساسات بازار

آگاهی و درک هیجانهای حاکم بر بازار میتواند در سه شاخه مجزا به تصمیمگیری دقیقتر تحلیلگرها و سرمایهگذارها کمک کند. این سه شاخه عبارتاند از:

تشخیص نگرش مثبت و منفی بازار: تحلیل احساسات بازار میتواند نگرش کلی مثبت و منفی و خنثی سرمایهگذاران دربرابر حرکات قیمت داراییها یا اتفاقهای جاری در بازار را مشخص کند. خوشبینی سرمایهگذاران به یک دارایی دیجیتال میتواند یکی از نشانههای ایجاد فرصت مطلوب برای خرید آن دارایی باشد. بههمینترتیب، احساسات منفی به داراییهای دیجیتال اغلب بهعنوان استدلالی برای فروش یا اجتناب از سرمایهگذاری روی آن داراییها تفسیر میشود.

تحلیل بازخوردها و احساسات کاربران دربرابر محصولی خاص: شناخت دقیق احساسات بازار به صاحبان کسبوکارها و سرمایهگذارهای استارتاپها و شرکتهای مختلف کمک میکند تا بازخورد مشتریان و کاربران محصول یا سرویسی ویژه را بهتر درک کنند. بازخورد مشتریان در قالب محتوای آنلاین میتواند معیار مناسبی برای پیشبینی احتمال رشد محصول مدنظر باشد.

تشخیص احتمال تقلب و کلاهبرداری در بازار: یکی دیگر از کاربردهای مهم تحلیل لحن نوشتاری کاربران، تشخیص احتمال تقلب و دستکاری در بازار است. هوش مصنوعی میتواند الگوها و ناهنجاریهای نوشتاری را راحتتر تشخیص دهد. بهعنوان مثال، رشد ناگهانی احساسات منفی به پروژه یا محصول و الگوهای زبانی غیرمعمول مانند کلمات اغراقآمیز یا بیشازحد خوشبینانه و لحن مقالههای تبلیغاتی یا پوششهای خبری هماهنگشده همگی میتوانند در تشخیص کلاهبرداریها کمککننده باشند.

۳. پیشبینی روند قیمت و آینده بازار

پیشبینی احتمالات آتی در بازار پرنوسان داراییهای دیجیتال نیازمند بررسی مستمر دادههای پیچیده و متنوع است. روش سنتی و دستی جمعآوری و تحلیل داده و سپس استدلال براساس آنها ممکن است بسیار دشوار و وقتگیر باشد. همچنین، خطا در تحلیل و محاسبات یکی از مشکلات رایج و اجتنابناپذیر در روش سنتی تحلیل دادههاست.

درمقابل، هوش مصنوعی طیف گستردهتری از عوامل را در سریعترین زمان ممکن و بهدور از خطای شناختی و محاسباتی تحلیل میکند؛ بنابراین، این فناوری با امکان دریافت و طبقهبندی و تحلیل دادههای تاریخی و احساسات بازار و الگوریتمهای شناسایی الگوهای بازار، نهتنها در انجام معاملات فعلی، بلکه در پیشبینی تغییرات آینده بازار هم میتواند راهنمای تریدرها و سرمایهگذارها باشد.

ترکیب هوش مصنوعی و بلاک چین در پیشبینی بازار

ترکیب فناوریهای هوش مصنوعی و بلاک چین میتواند به یکی از ویژگیهای مهم تریدرها، خصوصاً در بازار ارزهای دیجیتال تبدیل شود. بلاک چین میتواند به روشی ایمن و آسیبناپذیر دادهها را اعتبارسنجی و ذخیرهسازی کند. همچنین، شفافیت دادهها در بلاک چین به کاربران اجازه میدهد تا در کمترین زمان ممکن بدون نیاز به مداخله شخص ثالث، اطلاعات خود را بهاشتراک بگذارند یا اطلاعات جدید دریافت کنند.

بدینترتیب، تریدرها و سرمایهگذارها میتوانند با بهکارگیری ترکیبی از فناوریهای بلاک چین و هوش مصنوعی به ابزار معاملاتی قدرتمندی دست پیدا کنند و از الگوریتمهای هوش مصنوعی در تحلیل دادههای بلاک چینی بهره ببرند. علاوهبراین، دادههای تاریخی بلاک چین کاملاً دقیق و زمانمند ثبت میشوند و منبع آموزشی مناسبی برای الگوریتمهای شبکههای عصبی شبیهسازیشده میتوانند باشند.

شبکههای عصبی مصنوعی برای کارایی بیشتر نیازمند یادگیری نظارتشده هستند؛ بنابراین، این شبکهها هم میتوانند از دادههای مطمئن و تاریخی بلاک چین برای انجام وظایفی همچون شناسایی الگوها و پیشبینی روند آتی بازار بهره ببرند.

کاربرد هوش مصنوعی در بررسی پلتفرمهای غیرمتمرکز پیشبینی

پلتفرمهای غیرمتمرکز روشی همتابههمتا و کارآمد برای بهرهمندی از دانش و تجربه جمعی شبکهای از مشارکتکنندگان ایجاد کردهاند. برخی از این پلتفرمها مانند آگِر (Augur) و نوسیس (Gnosis) و اومِن (Omen) درزمینه پیشبینی رویدادهای مختلف ازجمله احتمال افزایش یا کاهش ارزش داراییهای دیجیتال فعالیت میکنند.

پلتفرمهای غیرمتمرکز پیشبینی به کاربران اجازه میدهند تا تجربهها و دیدگاههای خود درباره بازار ارزهای دیجیتال را بهاشتراک بگذارند. درنتیجه، سرمایهگذاران میتوانند پیش از تلاش برای پیشبینی بازار، با نگرش شبکهای از متخصصان و صاحبنظران هم آشنا شوند و تصمیمهای آگاهانهتری بگیرند.

بررسی این پلتفرمها به زمان و تلاش بسیاری احتیاج دارد؛ بنابراین، یکی از بهترین راهکارها برای مرور خودکار ایدهها و پیشبینیهای بهاشتراکگذاریشده، استفاده از الگوریتمهای فناوری هوش مصنوعی است. فناوری AI میتواند اطلاعات بیشتری استخراج کند و بخت سرمایهگذاران را در شناسایی داراییهای ارزشمند افزایش دهد.

رویهمرفته، تریدرها و سرمایهگذارها بدون نیاز به صرف هزینه برای دریافت مشاوره یا راهاندازی سیستمهای پیچیده، بهکمک هوش مصنوعی دید عمیقتری درباره فعالیتهای بازار بهدست میآورند و درزمینه سرمایهگذاری یا اجتناب از سرمایهگذاری روی هر دارایی دیجیتال میتوانند بهتر تصمیم بگیرند.

۴. خودکارسازی فرایند ترید و بهروزرسانی استراتژیها

ترید و معاملهگری خودکار شامل ورود ماشینی به معاملات و خروج از آن براساس قوانین و پارامترهای مشخص میشود. یکی از عملکردهای پرکاربرد هوش مصنوعی، تنظیم الگوریتمهایی است که میتوانند براساس دادههای تاریخی و شرایط فعلی بازار، بدون نیاز به دخالت مستقیم کاربر دست به خریدوفروش داراییها بزنند.

همچنین، الگوریتمهای یادگیری ماشینی میتوانند در طول زمان آموزش ببینند و با پردازش دادههای بیشتر در پیشبینی روند بازار بهبود پیدا کنند. این مسئله به سرمایهگذاران اجازه میدهد تا بتوانند بهطورمداوم استراتژیهای سرمایهگذاری خود را براساس آخرین شرایط بازار بهروزرسانی و اصلاح کنند.

درحالحاضر، این الگوریتمهای خودکار در قالب رباتهای ترید به افراد و سازمانها یاری میرسانند تا اندیکاتورها و شاخصهای مختلف بازار همچون حجم معاملات و حرکات قیمت و احساسات کلی شبکههای اجتماعی را زیرنظر بگیرند. همچنین، رباتهای ترید میتوانند بهطورخودکار موقعیتهای معاملاتی را مدیریت کنند و کار خریدوفروش داراییها را با کمترین اشتباه محاسباتی انجام دهند.

کمک در انجام وظایف دیگری همچون مدیریت ریسک، مدیریت سرمایه، بهینهسازی سبد دارایی و تشخیص رفتارهای مشکوک به دستکاری بازار برخی دیگر از مزایای خودکارسازی معاملات هستند. بد نیست اشاره کنیم ترید خودکار میتواند فرصتهای جدیدی نیز شناسایی کند که گاهی در بررسی سنتی و دستی بازار مشخص نمیشوند.

قابلیتهای ترید خودکار با هوش مصنوعی

ترید خودکار با هوش مصنوعی فهرست کاملی از مزایایی دراختیار تریدرها و سرمایهگذارها قرار میدهد که هریک میتواند تأثیر ویژهای بر بهبود سودآوری و کاهش ضرر در معاملات بازار بگذارد. درادامه، به برخی از این مزایا اشاره میکنیم.

امکان حضور ۲۴ساعته در بازار

ازآنجاکه ابزارهای مبتنیبر هوش مصنوعی ۲۴ساعته دراختیار تریدرها هستند، کار افراد در بررسی بازارهای ۲۴ساعتهای مانند بازار ارزهای دیجیتال هم آسانتر میشود. چنین عملکردی میتواند تریدرها و سرمایهگذارها را از نظارت مستمر روی نمودارهای قیمت بینیاز کند. بدینترتیب، افراد میتوانند خارج از ساعات کاری نیز از فرصتهای مناسب ترید بهرهمند شوند.

کاهش ریسک و زیان معاملات

بازار کریپتو همیشه در حال نوسان است و جهت و مومنتوم قیمت حتی در زمان استراحت و تعطیلات و تفریح معاملهگرها هم دائماً تغییر میکند. در اغلب مواقع، حضورنداشتن آنلاین تریدرها باعث میشود از نوسانهای قیمت آگاه نباشند و متضرر شوند. تنظیم ابزارهای ترید خودکار مبتنیبر هوش مصنوعی میتواند ریسک ازدستدادن سرمایه معاملهگرها را تاحدممکن بهحداقل برساند.

کاهش خطای معاملهگری

معاملهگرها دربرابر خطاهای شناختی تفسیر بازار یا خطای محاسباتی ارزیابی داراییها آسیبپذیرند. هوش مصنوعی دچار خستگی، خوابآلودگی، بیحوصلگی یا تعصب شناختی نمیشود و در اکوسیستم پرهیاهوی بازار کریپتو میتواند تصمیمهای دقیقتر و اثربخشتری بگیرد.

حذف احساسات و هیجانات

حذف احساسات انسانی همچون ترس و طمع از روند تصمیمگیری و اقدامات معاملهگری میتواند در کاهش تصمیمهای غیرمنطقی و ضرر احتمالی بسیار مؤثر باشد. گفتنی است که هیجانات منفی آسیبزایی همچون فومو (FOMO) برای هوش مصنوعی تعریف نشده است. ازاینرو، هوش مصنوعی میتواند خطر گرفتاری در تله پامپودامپ داراییها را هم تا حد زیادی کاهش دهد.

بهروزرسانی خودکار الگوریتمها و استراتژیها

در شرایط متغیر و پرنوسان بازار ارزهای دیجیتال، معاملهگرها باید بتوانند بهطورمداوم به دادههای بهروز دسترسی داشته باشند و استراتژیها و الگوریتمهای معاملاتی خود را ارتقا دهند. هوش مصنوعی به افراد کمک میکند تا بدون نیاز به صرف زمان و تلاش بیشازحد، دادههای مهم بازار را دریافت و براساس آنها، استراتژیهای معاملاتیشان را بازتعریف کنند.

جمعبندی

همانطورکه در این مطلب خواندیم، هوش مصنوعی میتواند به ابزاری کارآمد و مطمئن برای دریافت و تحلیل حجم عظیمی از اطلاعات تبدیل شود. فناوریهای مهمی همچون الگوریتمهای یادگیری ماشینی و قابلیتهای پردازش زبان طبیعی و ایجاد شبکههای عصبی مصنوعی در تحلیل دادهها و احساسات بازار و تدوین بهترین استراتژی و پیشبینی دقیق آینده بازار نقش مؤثری ایفا میکنند. بهطورکلی، هوش مصنوعی میتواند به معاملهگرها کمک کند تا با مدیریت ریسک و دارایی، تصمیمهای آگاهانهتری بگیرند و سود بیشتری بهدست آورند.

بااینهمه، باید تأکید کنیم که هوش مصنوعی نمیتواند راهحلی کامل و جادویی برای رفع تمام مشکلات تریدرها و سرمایهگذارها باشد.

بهرهمندی از مزایای هوش مصنوعی و خودکارسازی وظایف ترید لزوماً بهمعنای کسب سود بیشتر نیست؛ زیرا خودِ هوش مصنوعی به یادگیری و نظارت احتیاج دارد و صرفاً براساس برخی الگوریتمهای ازپیشتعیینشده عمل میکند.

ابزارهای هوش مصنوعی هنگامی میتوانند بیشترین میزان بهرهوری را بهارمغان بیاورند که با نظارت دقیق و منظم معاملهگرها مواجه شوند.

فراغت بیشتر تریدرها و سرمایهگذارها در پیِ کمکگرفتن از ابزارهای مبتنیبر هوش مصنوعی باید صرفِ افزایش تخصص و دانش و تمرکز بیشتر آنان روی نکاتی شود که نیازمند هوش و نکتهسنجی انسانی هستند. درپایان باید به این نکته نیز اشاره کنیم که هوش مصنوعی، تنها در ترکیب با تخصص و دانش انسانی میتواند بهترین نتیجه را دراختیار تریدرها و سرمایهگذارها قرار دهد.

کریپتو

پایان هفته وحشتناک دیگر برای بیتکوین!

ترقی آنلاین: بیت کوین آخر هفته وحشتناک دیگری را پشت سر گذاشت.

به گزارش پایگاه خبری ترقی آنلاین، دیروز قیمت طلا در آستانه انتشار دادههای اقتصادی مهمی که بر تصمیم گیری فدرال رزرو در نشست سیاست پولی ماه آینده تأثیر می گذارد، نوسان اندکی را تجربه کرد.

هر اونس طلا تغییر چندانی نداشت و تنها 0.01 درصد افزایش یافت و به 1983.19 دلار رسید.

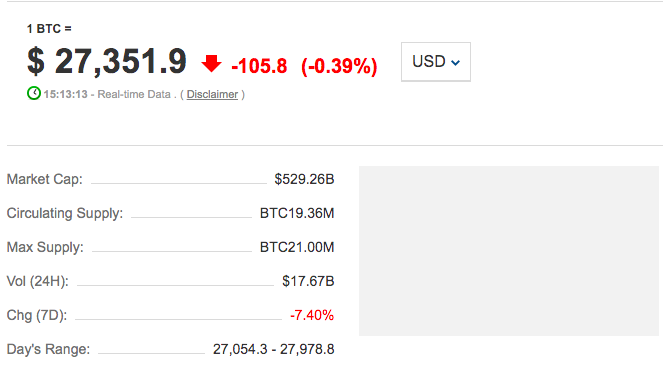

بیت کوین آخر هفته وحشتناک دیگری را پشت سر گذاشت. این رمزارز از سطح قیمت 30 هزار دلاری فاصله قابل توجهی گرفته است. حرکتی که چند هفته پیش وجود داشت دیگر وجود ندارد، و معامله گران در مورد اینکه چرا قیمت زیر مرز 30 هزار دلار متوقف شده است، سردرگم هستند. بسیاری بر این باورند که فشار فروش فعلی به دلیل اتخاذ سیاست پولی تهاجمیتر توسط فدرال رزرو است که توجه را از ارزهای دیجیتال برگردانده است.

کریپتو

سرنوشت FTX در انتظار گریاسکیل؟

ترقی آنلاین:مدتی است که بهدنبال ورشکستگی صرافی «FTX» و چند شرکت دیگر در فضای ارزهای دیجیتال، بحثهایی درباره احتمال ورشکستگی مجموعه گریاسکیل (Grayscale) مطرح میشود؛ اما آیا واقعاً قرار است بزرگترین سرمایهگذار سازمانی بیت کوین و ارزهای دیجیتال هم به سرنوشت شوم FTX دچار شود؟

به گزارش کوین تلگراف، مؤسسه گریاسکیل که مالک بزرگترین صندوق سرمایهگذاری روی بیت کوین جهان محسوب میشود، روز ۱۸ نوامبر (۲۷ آبان) بیانیهای را منتشر و ضمن ارائه جزئیات مربوط به داراییهای دیجیتال تحتمدیریت خود، اعلام کرد که با استفاده از راهکارهای بلاک چینی ویژه اثبات ذخایر (Proof of Reserves – مانند کاری که برخی صرافیها انجام دادهاند) اطلاعات آدرسهای وابسته به صندوقهای خود را به دلیل مسائل امنیتی با مشتریانش به اشتراک نخواهد گذاشت.

بیانیه گریاکسیل با این جمله آغاز میشود: «با توجه به حوادث اخیر، سرمایهگذاران جدیتر از قبل مشغول پرسوجو درباره سرمایهگذاریهای خود روی ارزهای دیجیتال هستند و این موضوع قابلدرک است.» پس از سقوط صرافی FTX تحترهبری سؤالبرانگیز سم بنکمن فرید، این بیانیه آنطور که باید مورد توجه قرار نگرفت، اما سؤالی که احتمالاً ذهن بخش زیادی از سرمایهگذاران را درگیر کرده این است که آیا بزرگترین سرمایهگذار سازمانی بیت کوین هم در ادامه به سرنوشت FTX دچار میشود یا خیر؟

پاسخ کوتاه به این پرسش این است که «چنین اتفاقی بعید به نظر میرسد» و دلیل اصلی آن هم این است که مدیران ارشد گریاکسیل آنطور که پیداست بهمراتب لایقتر از سم بنکمن فرید هستند.

بیایید سراغی از حقایق بگیریم. نمیتوان این مسئله را انکار کرد که اگر گریاسکیل در اصلاح ترازنامه خود موفق ظاهر نشود، صنعت ارزهای دیجیتال دوباره با یک سقوط اساسی روبهرو خواهد شد. فضای ارزهای دیجیتال اکنون تابآوری لازم برای مقابله با یک سقوط بزرگ دیگر را ندارد؛ خصوصاً اگر قرار باشد این سقوط بلافاصله پس از ورشکستگی FTX و برای یکی از کلیدیترین بخشهای این صنعت اتفاق بیفتد. گریاسکیل بیش از ۱۰میلیارد دلار سرمایه را در قالب بیت کوین، اتریوم و دیگر داراییهای دیجیتال مدیریت میکند و یکی از بزرگترین منابع درآمدی شرکت مادر خود، یعنی دیجیتال کارنسی گروپ (Digital Currency Group) است.

دیجیتال کارنسی گروپ مجموعه بزرگی است که مالک مؤسسات شناختهشدهای نظیر جنسیس (Genesis)، شرکت ماینینگ فاندری (Foundry)، اپلیکیشن (Luno) و رسانه کهنهکار کوین دسک محسوب میشود.

بری سیلبرت (Barry Silbert)، مدیرعامل و بنیانگذار دیجیتال کارنسی گروپ، روز ۲۳ نوامبر (۲ آذر) یادداشتی خطاب به سهامداران مجموعه خود منتشر کرد و در آن با اشاره به بحثهایی که درباره وضعیت این شرکت شکل گرفته است، اعلام کرد که با وجود زمستان ارزهای دیجیتال، دیجیتال کارنسی گروپ در آستانه ثبت درآمدی ۸۰۰میلیون دلاری برای سال ۲۰۲۲ است و زیرمجموعههای آن نیز طبق معمول مشغول فعالیت هستند.

او در بخشی از یادداشت خود گفته بود: پیش از این نیز شاهد زمستانهای دیگری در فضای ارزهای دیجیتال بودهایم و با اینکه ممکن است زمستان کنونی سختتر از دورههای قبلی باشد، با قدرت بیشتری از آن خارج خواهیم شد.

سیلبرت یکی از اولین کسانی است که برای فراگیرشدن بیت کوین میان مردم تلاش کرده است و یک طرفدار واقعی ارزهای دیجیتال به حساب میآید. برخلاف سم بنکمن فرید جوان، او ۲۸ سال سابقه کار دارد و قبل از اینکه ارزهای دیجیتال را کشف کند، یک سرمایهگذار بانکی در نیویورک بود و بهعنوان مدیرعامل در پلتفرم معاملات سهام سکند مارکت (Second Market) نیز فعالیت میکرد؛ پلتفرمی که در سال ۲۰۱۵ توسط خودِ سیلبرت به بورس نزدک (Nasdaq) فروخته شد. به عبارتی دیگر، این اولین تجربه چالشبرانگیز سیلبرت نیست.

سیلبرت طی ماههای گذشته با همراهی مدیران مستقیم مجموعه گریاسکیل در حال مبارزه با کمیسیون بورس آمریکا به خاطر رد درخواست این شرکت برای تبدیلکردن صندوق سرمایهگذاری در بیت کوین گریاسکیل (GBTC) به یک صندوق بورسی (ETF) بوده است. اگر درخواست آنها تأیید میشد، GBTC اولین صندوق بورسی نقدی بیت کوین در آمریکا لقب میگرفت.

کمیسیون بورس ایالات متحده گفته بود دلیل رد این درخواست ناتوانی گریاسکیل در پاسخ به سؤالات قانونگذاران درباره نگرانیهای مربوط به مسئله دستکاری بازار و ضعف آنها در حمایت از سرمایهگذاران بوده است؛ اما همه بهخوبی میدانند که اگر کمیسیون بورس این درخواست را پذیرفته بود، شرایط برای ورود سرمایهگذاران سازمانی بیشتر به بازار فراهم میشد و احتمالاً رکودی اکنون در آن به سر میبریم، شکل نمیگرفت.

گریاسکیل حتی در ادامه دادخواستی را در اعتراض به این تصمیم به دادگاه تجدید نظر کلمبیا ارائه و به خاطر صدور حکم خودسرانه و تبعیضآمیز از این سازمان دولتی آمریکایی شکایت کرد.

هرکسی که به آینده ارزهای دیجیتال اهمیت میدهد و با حسن نیت برای کمک به پیشرفت این صنعت، به اهمیت قانونگذاری در این حوزه واقف است، مبارزه گریاسکیل با قانونگذاران آمریکایی را یک مبارزه مثبت میداند.

در بیانیه ۱۸ نوامبر گریاسکیل که در ابتدای این مطلب نیز به آن اشاره شده بود، آمده است: ترسی که دیگران مسبب آن هستند، دلیلی خوب و کافی برای کنارگذاشتن مراتب امنیتیای که سالهاست سرمایه مشتریان را امن نگهداشته است، به حساب نمیآید.

گریاسکیل ارزش خود را ثابت کرده و اعتباری که اکنون دارد حاصل یک دهه رشد مداوم است و بعید به نظر میرسد این روند به این زودیها دستخوش تغییر شود.

*محمدامین علییاری

بازار بیمه1 سال پیش

تقابل همیشگی با استارتاپها؛ این بار بیمههای آنلاین

بازار پول1 سال پیش

رئیسکل بانک مرکزی راهی واشنگتن شد

بازار پول1 سال پیش

نقشآفرینی بانک سینا در صنعت غذایی کشور

بازار سرمایه1 سال پیش

آغاز پویش تامین مالی جمعی « شرکت مکث الکترونیک»

بازار سرمایه1 سال پیش

افزایش ۱۳ هزار و ۴۳ واحدی شاخص بورس

بازار سرمایه1 سال پیش

ابلاغیه جدید سازمان بورس به صندوقهای سرمایهگذاری بازارگردانی

بازار پول1 سال پیش

کارمزد کارتبهکارت در اپلیکیشنهای پرداختی

اقتصاد کلان1 سال پیش

گرانی و تورم ایرانی ها را عصبانی تر کرده است

کریپتو1 سال پیش

۴ روش استفاده از هوش مصنوعی برای افزایش سود

اقتصاد کلان1 سال پیش